Фьючерсные контракты

Форвардные контракты, торговля которыми производится на специальных биржах, называют фьючерсными контрактами (fииге contfacts), или просто фьючерсами futures).

Естественно, что для организации торговли форвардными контактами по бирже эти контракты должны быть стандартизированы по следующим параметрам:

- объему и качеству поставляемых активов;

- времени, месту и условиям поставки активов.

Еще одним важным отличием фьючерсных контрактов от форвардных является то, что биржа гарантирует исполнение всех фьючерсов, покупаемых или продаваемых на бирже. Для этого каждый форвардный контракт разбивается на два контракта:

- контракт между биржей и стороной, занимающей длинную позицию;

- контракт между биржей и стороной, занимающей короткую позицию.

В каждый момент времени длинная позиция биржи по любому форвардному контракту уравновешивается соответствующей короткой позицией. Таким образом, чистая фьючерсная позиция биржи в каждый момент времени равна нулю.

При такой организации торговли биржа берет на себя весь риск дефолта, так как, если одна из сторон не сможет выполнить свои обязательства по фьючерсному контракту, биржа все равно обязана исполнить другой контракт. Для уменьшения риска дефолта биржа требует, чтобы при открытии той или иной позиции вносилось специальное обеспечение.

При каждой фьючерсной бирже существует клиринговая палата. Все участники фьючерсного рынка должны иметь специальные счета в фирмах, являющихся членами клиринговой палаты. В момент открытия фьючерсной позиции на этот счет вносится специальное обеспечение, называемое начальной маржей (initial mafgin). Начальная маржа вносится либо наличными деньгами, либо высоколиквидными ценными бумагами, либо обеспечивается банковской гарантией. При этом начальная маржа составляет лишь малую долю от объема всего фьючерсного контракта, а счет маржи ежедневно корректируется. Эта процедура носит название переоценки фьючерсной позиции по рыночной стоимости (mavking to mafket – МТМ).

Для описания процедуры приведения фьючерсной позиции по рыночной стоимости предположим, что фьючерсная цена закрытия оказалась равной F2, в то время как фьючерсная цена закрытия предыдущего дня была равна F1.

Если F2< F1, то счет маржи стороны, занимающей длинную позицию, дебетуется на величину A(F2– F1), где А – объем контракта, и кредитуется счет маржи стороны, занимающей короткую позицию. Если же F2> F1, то дебетуется счет маржи стороны с короткой позицией, а кредитуется счет маржи стороны с длинной позицией.

Если в конце дня сальдо счета маржи превысит размер начальной маржи, то инвестор имеет право снять излишек с этого счета и использовать его по своему усмотрению. Если же это сальдо окажется меньше размера начальной маржи, то возможны следующие два случая:

- сальдо счета маржи больше некоторой определенной величины, называемой маржей поддержки (maintenance margin);

- сальдо счета маржи меньше маржи поддержки.

В первом случае от инвестора не требуют дополнительного обеспечения. А во втором инвестор получает требование о внесении дополнительного обеспечения для того, чтобы сальдо счета маржи сравнялось с начальной маржей. Это дополнительное обеспечение называют вариационной маржей (variation margin). Обычно маржа поддержки составляет от 75 до 80 % начальной маржи.

Важнейшей особенностью организации фьючерсной торговли является то, что любая открытая позиция может быть закрыта в любой момент времени. Для этого достаточно занять противоположную позицию. При этом доход (убыток) стороны, занимающей длинную позицию, если по счету маржи не начисляются проценты, составит:

Аналогично доход (убыток) стороны, занимающей короткую позицию, будет равен:

Предположим, что в понедельник 1 марта 1999 г. открыта длинная позиция по казначейским облигациям США номиналом 100 000 долл. при фьючерсной цене  Это означает, что при покупке казначейской облигации номиналом 100 000 долл. инвестор должен будет уплатить сумму, равную

Это означает, что при покупке казначейской облигации номиналом 100 000 долл. инвестор должен будет уплатить сумму, равную

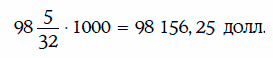

Начальная маржа для данного контракта составляет 2500 долл., а маржа поддержки установлена в 2000 долл. Данная позиция сохраняется до пятницы 5 марта, а затем закрывается при цене открытия биржи в понедельник 8 марта. Будем считать, что по счету маржи проценты не начисляются и излишки не снимаются.

В табл. 1 показано, как происходила переоценка фьючерсной позиции по рыночной стоимости. Как видите, убыток инвестора составляет 1062,50 долл.

Таблица 1

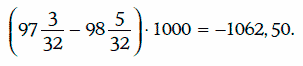

C другой стороны, доход инвестора можно вычислить следующим образом:

Отметим еще несколько особенностей организации фьючерсной торговли на биржах.

- Биржа устанавливает два вида ограничений:

- на размер чистой позиции инвестора по тем или иным активам. Цель состоит в снижении влияния одного инвестора на фьючерсный рынок;

- на величину дневного изменения фьючерсной цены. Если фьючерсная цена в течение одного дня изменяется на величину, превышающую установленный предел, торги останавливаются на определенное время. Цель установления таких пределов– ограничить размеры требований по марже.

2. В отличие от форвардных контрактов большая часть фьючерсных позиций закрывается до момента исполнения контрактов. Лишь очень небольшая доля контрактов заканчивается поставкой актива. Более того, много фьючерсных контрактов вообще не предполагают поставку активов, а по определенной схеме происходят денежные взаиморасчеты. Во многих случаях биржа требует специального уведомления, если инвестор будет настаивать на поставке активов.

- Краткий обзор Нового базельского соглашения по капиталу

- Модель управления активами и пассивами (ALM)

- Метод сигналов

- Подход на основе регрессионного анализа

- Модели возникновения финансовых кризисов

- Минимальные требования к достаточности капитала с учетом кредитного и рыночного рисков

- Подход на основе внутренних моделей банков. Верификация моделей расчета VaR по историческим данным

- Подход на основе внутренних моделей банков. Количественные критерии

- Подход на основе внутренних моделей банков. Качественные критерии